Thuật ngữ “Vị thế” trong học thuật và nghiên cứu về tài chính: Lịch sử, thảo luận và đề xuất phương án ứng dụng

Trong tài chính và giao dịch thương mại, thuật ngữ vị thế, bao gồm cặp hai khái niệm “Long” và “Short” được sử dụng rất phổ biến, tuy nhiên, có hai tồn tại: (1) Dịch chưa đúng và chưa sát tinh thần của thuật ngữ; và (2) Hiểu sai và vận dụng sai khái niệm “Long” và “Short” trong tài chính, đặc biệt là trong tài sản tài chính và trong hợp đồng phái sinh. Bài viết này bàn về ý nghĩa của cặp thuật ngữ trên và đề xuất cách dịch cho cặp thuật ngữ này sao cho phù hợp nhất với ý nghĩa kinh tế của chúng trong từng bối cảnh.

1. Mở đầu

Những người làm giảng dạy và nghiên cứu trong lĩnh vực kinh tế, tài chính chắc chắn đều đã từng gặp qua cặp thuật ngữ “Long” và “Short”. Nhiều người đã tìm cách dịch cặp thuật ngữ này như “Vị thế giá lên, vị thế giá xuống”, “Vị thế trường, vị thế đoản”, “Vị thế mua, vị thế bán”, “Trường vị, đoản vị”, hay “Thế giá lên, thế giá xuống”. Có thể nói, các cách dịch này hoặc là quá xa xôi, chỉ đơn giản là dịch thuật ngữ từ Anh sang Việt, hoặc là quá bám vào động cơ của vị thế, nhưng lại không làm rõ được bản chất của hành động. Điều này dẫn đến trong các sách giáo khoa, giáo trình, tài liệu tham khảo và cả các bài báo, tin tức không có sự thống nhất trong việc định danh cặp khái niệm này. Dù tưởng chừng như đơn giản nhưng vì không hiểu bản chất của thuật ngữ và tính ứng dụng của chúng, khá nhiều trường hợp cặp thuật ngữ này bị hiểu sai (như các ví dụ được phân tích ở dưới), hoặc cặp thuật ngữ được để nguyên tên tiếng Anh tạo thành cụm từ “Vị thế Long” hay “Vị thế Short”, thể hiện sự bối rối của người viết khi sử dụng chúng. Khi đi sâu tìm hiểu về khái niệm vị thế, với những bối cảnh ứng dụng khác nhau của nó, có đủ căn cứ để kết luận rằng với mỗi bối cảnh ứng dụng khác nhau, cần có những cách hiểu khác nhau, và cách sử dụng thuật ngữ trong tiếng Việt khác nhau để đảm bảo tính chính xác, khoa học. Đây là điều mà hiện nay, những người làm công tác nghiên cứu, giảng dạy, ứng dụng trong lĩnh vực tài chính vẫn đang bỏ ngỏ.

Do vậy, bài viết này phân tích bản chất của vị thế, lịch sử của cách sử dụng cặp thuật ngữ trên. Những phân tích này sẽ giúp người đọc có cái nhìn rõ hơn về các vị thế, để từ đó, có cách hiểu đúng hơn về thuật ngữ và có căn cứ để đưa ra một cách sử dụng hợp lý nhất cho “Long position” và “Short position”.

2. Bản chất của cặp thuật ngữ “Long” và “Short”

Khi nói tới cặp thuật ngữ “Long” và “Short”, điều đầu tiên cần khẳng định là “Go long/short” trong cổ phiếu và trong hợp đồng phái sinh là không giống nhau, và khi phòng vệ rủi ro, người phòng vệ căn cứ trên cặp vị thế của tài sản cơ sở và của tài sản phái sinh dùng để phòng vệ để thiết kế phương án phòng vệ hợp lý nhất. Cặp thuật ngữ này được dùng hầu như trong tất cả các sách giáo khoa quan trọng về tài chính (Madura 2006 ch10,12, 13-16, Mishkin Eakins 2012 ch13, 23, 24,…) Do đó, đầu tiên bài viết sẽ bắt đầu với vị thế Long/Short trong tài sản cơ sở (Underlying assets), đây là cặp vị thế dễ hình dung và có tính bản chất hơn so với cặp vị thế trong tài sản phái sinh.

2.1. Vị thế và bản chất của đầu cơ chứng khoán

Bản chất của đầu cơ chứng khoán là để kiếm lợi từ chênh lệch giá. Nguyên tắc chung nhất của đầu cơ vô cùng đơn giản, đó là “Mua rẻ bán đắt”, tuy nhiên, trên thực tế, nguyên tắc này có thể có ba biến thể: Thứ nhất, đầu cơ giá lên(Bullish speculation) với chiến thuật “Mua rẻ trước rồi bán đắt sau”; thứ hai, đầu cơ giá xuống(Bearish speculation) với chiến thuật “Bán đắt trước rồi mua rẻ sau”; và thứ ba, đầu cơ chênh lệch giá(Arbitrage) với chiến thuật “Bán đắt và mua rẻ ở cùng thời điểm nhưng ở hai thị trường khác nhau”. Cả đầu cơ giá lên và đầu cơ giá xuống đều đòi hỏi việc giữ một vị thế ở trạng thái mở trong một khoảng thời gian để tìm kiếm cơ hội từ sự thay đổi giá tài sản, do vậy, người đầu cơ giá lên và giá xuống đều phải đánh đổi cơ hội kiếm lợi bằng việc chấp nhận nguy cơ thua lỗ do mất giá. Cơ hội đầu cơ chênh lệch giá nếu có xuất hiện thì cũng sẽ biến mất nhanh chóng vì một số lý do, ví dụ như các rào cản đầu cơ chênh lệch, và ngay cả khi các rào cản bị vượt qua thì do tính chất không cần chịu rủi ro khi phải giữ vị thế mở nên các thành viên thị trường sẽ tạo ra áp lực khai thác cơ hội kiếm lợi từ chênh lệch giá khiến cơ hội này biến mất ngay khi nó vừa xuất hiện. Do đó, bài viết không tập trung vào hoạt động đầu cơ chênh lệch giá mà chỉ tập trung vào hai hoạt động đầu cơ giá lên và giá xuống. Bên cạnh đó, từ phân tích trên về bản chất của đầu cơ chứng khoán, có thể thấy vai trò quan trọng của vị thế và việc hiểu đúng về vị thế sẽ dẫn đến hiểu đúng về bản chất của đầu cơ và cơ chế tính lợi nhuận/ thua lỗ của hoạt động này.

Một Vị thế (Position) là “Một cam kết thị trường đối với một chứng khoán hoặc một hàng hóa” (Từ điển Merriam Webster), hoặc “Mức độ một nhà đầu tư, người môi giới hoặc người kinh doanh đưa ra một cam kết trên thị trường khi bán hoặc mua chứng khoán” (Từ điển Oxford), hoặc “Một cam kết hoặc một phơi nhiễm thị trường của một nhà đầu tư hoặc người kinh doanh đối với hàng hóa hoặc chứng khoán, được thể hiện bằng số tài sản đang sở hữu (vị thế Long) và số tài sản đang nợ (vị thế Short)” (Từ điển Business Dictionary).

Từ những cách tiếp cận trên, có thể thấy, có một số điểm quan trọng của vị thế:

– Thứ nhất, vị thế luôn là cam kết của một người, đó có thể là nhà đầu tư, người môi giới hoặc người kinh doanh. Tính cam kết khiến người này có nghĩa vụ phải theo đuổi vị thế đến cùng và không được phép hủy ngang giữa chừng.

– Cam kết này mang tính thị trường, tức là, nó phải liên quan tới hoạt động mua, bán một tài sản nào đó, và nếu như liên quan đến những tài sản tài chính đặc biệt như hợp đồng phái sinh (luôn tồn tại dưới dạng hợp đồng) thì nó liên quan tới nghĩa vụ và quyền lợi trong hợp đồng đó.

Một vị thế luôn kéo dài trong một giai đoạn nhất định, và trong giai đoạn này vị thế được gọi là đang mở (Opening), vị thế được bắt đầu bằng cách mở (Open) và sau đó thì được đóng (Close). Khi vị thế đã đóng xong thì nó tự động biến mất. Không phải chỉ có một cách đóng vị thế duy nhất sau khi đã mở mà có thể có một vài cách đóng vị thế khác nhau. Vị thế còn đang mở tạo ra cơ hội, đồng thời, tạo ra rủi ro cho người giữ vị thế, và khi đã đóng xong vị thế, nhà đầu tư/người kinh doanh trở nên miễn nhiễm trước rủi ro.

– Vì vậy, khi nói rằng “Tôi vừa mua một tài sản, nghĩa là, tôi đang có một vị thế mua” thì câu này hoàn toàn có thể sai, điều này sẽ được phân tích kỹ hơn đối với hai trường hợp đầu cơ bằng tài sản cơ sở và bằng tài sản phái sinh ở phần dưới. Một sai lầm khác cũng khá phổ biến là việc mua tài sản được hiểu là mở vị thế và việc bán được hiểu là chốt vị thế, điều này cũng không chính xác như những phân tích ở phần dưới của bài viết này sẽ cho thấy.

2.2. Vị thế Long/Short trong cổ phiếu

Trong cổ phiếu, cũng như trong bất kỳ tài sản cơ sở nào (ở đây, chúng ta dùng từ tài sản cơ sở để phân biệt với nhóm tài sản phái sinh được nhắc tới ở phần sau), vị thế được hình thành nhằm theo đuổi một trong hai mục tiêu, đó là hướng tới giá lên hoặc giá xuống. Để minh họa tốt nhất về vị thế đối với các tài sản cơ sở, bài viết sử dụng một ví dụ đã được đưa lên trên các trang mạng xã hội và gây ra rất nhiều tranh cãi trong một thời gian, đó là ví dụ về người nông dân và con bò (Bài toán bán bò lớp 3… trên trang mạng baomoi.com):

“Bác Nam mua con bò với giá 13 triệu, sau đó, bác đem bò bán với giá 15 triệu. Nhưng vì tiếc con bò nên bác Nam đã đến mua lại con bò nhưng người kia đòi bán với giá 17 triệu, vậy là bác Nam đã mua con bò với giá 17 triệu, sau đó, bác Nam đem bán con bò với giá 19 triệu. Hỏi cuối cùng bác Nam đã lãi được bao nhiêu tiền?”

Câu hỏi này có 2 đáp án chính gây tranh cãi: Đó là bác Nam lãi 4 triệu (cách lý giải là bác Nam mua lần 1 sau đó bán lãi 2 triệu, rồi bác Nam tiếp tục mua lần 2 rồi lại bán lãi 2 triệu), hoặc bác Nam chỉ lãi 2 triệu (cách lý giải ở đây là bác Nam mua lần 1 lãi 2 triệu, sau khi bán đi lại thấy giá lên bác lại mua vào thì lại lỗ 2 triệu, sau đó, bác lại bán đi thì lại lãi 2 triệu, như vậy, tổng lãi lúc này chỉ có 2 triệu, chứ không được tới 4 triệu).

Đây là câu trả lời của một chuyên gia được trích dẫn trên báo:

“Thạc sĩ giáo dục A (Giảng viên Trường Quốc tế Z tại Tp.HCM) cho biết, kết quả là 4 triệu. Thạc sĩ lý giải như sau: mua 13, bán 15, lãi +2, mua lại 17; như vậy, so với giá ban đầu, phải bù 4 triệu nhưng đã lãi 2 nên còn phải vay 2 triệu. Sau đó, bán 19 triệu lời 2 triệu đủ trả tiền vay. Vậy, trong tay bác Nam có 17 triệu, trừ vốn 13 triệu thì lãi 4 triệu.

Tuy nhiên, vấn đề không chỉ đơn thuần như vậy, đây là bài toán kinh tế, còn phải xem đến yếu tố giá trị của 17 triệu lúc sau và 13 triệu lúc đầu có bằng nhau không (tỷ lệ trượt giá). Nhìn tốc độ trượt giá từ 13 triệu lên 19 triệu thì phải tính tỷ lệ lạm phát để từ đó có số lời thực tế.

Vị này bày tỏ, bài này không phù hợp với học sinh tiểu học vì nếu tư duy kiểu này dễ lãi giả lỗ thật. Giống như vàng giá 6,5 triệu, bán 2 cây vàng mua con bò, sau đó, vàng lên 10 triệu, bán con bò được 19 triệu có vẻ lãi 6 triệu nhưng thật ra là lỗ vì không bảo toàn vốn 2 cây vàng. Vì vậy, không nên cho học sinh làm những bài kiểu này sẽ làm hỏng tư duy kinh doanh về sau khi các em được học đúng về lợi nhuận trong kinh doanh.

Theo Thạc sĩ A, đề bài không nên hỏi lãi hay lỗ vì không chính xác mà nên hỏi là so với lúc đầu, số tiền bác nông dân có sẽ tăng hay giảm (tăng nhưng chưa hẳn đã lãi).” (Tên của người trả lời và đơn vị đã được thay đổi trong bài viết này).Đây là một ví dụ rất tốt cho thấy bản thân những người làm công tác giảng dạy cũng chưa hiểu đúng về vị thế và tính chất lãi lỗ liên quan tới vị thế, dẫn đến việc thổi phồng tính nghiêm trọng của câu hỏi và đưa ra cách giải thích hoàn toàn sai về bản chất của vấn đề.

Đáp án của bài toán này nhìn từ góc độ của vị thế là tương đối rõ ràng: Vị thế bao giờ cũng phải Mở và Đóng, và sau khi vị thế được mở thì người đầu cơ bắt đầu có Lãi/Lỗ phát sinh theo sự biến động của giá tài sản đầu cơ. Khi ông Nam mua con bò với giá 13 triệu thì lúc này, ông đã mua để mở vị thế “Long”, và đây là vị thế nhằm đầu cơ giá lên, chừng nào còn giữ tài sản (con bò) thì ông Nam còn bị tác động bởi sự biến động giá của con bò đó. Khi giá bò lên như trong bài toán, ông Nam thu lãi (theo bản chất đầu cơ giá lên là mua rẻ rồi bán đắt), và khi giá con bò tăng lên tới 15 triệu, ông Nam đã bán nó đi. Về bản chất, việc ông Nam bán con bò đi được gọi trong tài chính là chốt lãi (profit realization), và nó chính là việc ông Nam hiện thực hóa lãi trong tài khoản thành lãi tiền mặt. Đồng thời, cùng lúc này, ông Nam đã đóng vị thế Long của mình với hành động bán ra, đây gọi là bán ra để đóng vị thế (closing sell). Sau khi vị thế được đóng, ông Nam trở nên miễn nhiễm trước biến động giá thị trường của con bò vì ông không còn trong tay vị thế nào nữa. Đây chính là điểm mà những người đưa ra đáp án 2 (chỉ lãi 2 triệu) bị sai, vì theo lý luận của phe này, bán tại giá 15 mua tại giá 17 tạo ra khoản lỗ là 2 nhưng thực ra, cần phải hiểu rằng khi giá tăng từ 15 lên 17, ông Nam không bị ảnh hưởng. Tại mức giá 17, ông Nam mua con bò lại một lần nữa tương đương với việc ông mở một vị thế Long mới, và một lần nữa, ông Nam chịu tác động của giá bò trên thị trường, nhưng vì ông tiếp tục giữ vị thế Long để đầu cơ giá lên nên ông Nam tiếp tục thu thêm 2 triệu tiền lãi khi bán nó ở giá 19 để đóng vị thế lần 2.

Vị thế Short đối với tài sản cơ sở nhằm đầu cơ giá xuống, và nó chỉ xuất hiện khi người đầu cơ bắt đầu bằng cách Bán tài sản mà mình không sở hữu (và đó là lý do hành động này được gọi là bán khống trong tiếng Việt). Kỹ thuật bán khống cổ phiếu được bắt đầu bằng cách đi vay cổ phiếu, ngay lập tức bán lượng cổ phiếu đã vay và chờ cho giá cổ phiếu đó giảm để mua lại (bán đắt trước mua rẻ sau). Sau khi mua lại xong cổ phiếu để đóng vị thế (cover buy) thì lượng cổ phiếu này sẽ được đem hoàn trả và tất toán khoản vay. Như vậy, vị thế Short phức tạp hơn vị thế Long vì nó có thêm một bước nữa là đi vay trước khi bán và hoàn trả tài sản đã vay sau khi mua. Trong bài toán ở ví dụ trên, không hề có sự xuất hiện của vị thế Short, và thực tế thị trường cũng không xuất hiện nhiều vị thế Short nên những người ít tiếp xúc với hoạt động đầu tư tài chính thường hiểu sai rằng cứ mua vào là Long và bán ra là Short. Qua những phân tích trên có thể thấy, việc mua vào có thể là để khởi đầu vị thế Long nhưng cũng có thể là để kết thúc vị thế Short, tương tự như vậy việc bán ra có thể là để kết thúc vị thế Long hoặc là để mở đầu vị thế Short.

Tương tự như vậy, trang web đầu tiên trả về trong kết quả tìm kiếm từ khóa “vị thế long” trên Google đưa ra cách giải thích như sau về vị thế:

“Theo nghĩa thứ nhất, người ta phân ra thành hai thế chính: thế giá lên (long position) và thế giá xuống (short position). Thế giá lên là tình trạng nhà đầu tư đã bỏ tiền mua một loại chứng khoán và hy vọng sẽ kiếm lời khi giá tăng. Và ngược lại, thế giá giảm là tình trạng nhà đầu tư đã tham gia vào một thương vụ và sẽ kiếm lời khi giá giảm…

… Như vậy, khi phát hiện thị trường đang tồn tại một thế, tức là, sắp có biến động giá với một loại chứng khoán nào đó, bao giờ các nhà đầu tư chứng khoán cũng tiến hành 2 thao tác mua/bán hoặc bán/mua đối ứng, tùy thuộc vào dự đoán của anh ta. Thao tác thứ nhất của nhà đầu tư được gọi là “mở thế”, thao tác thứ hai kết thúc “thế” để ăn chênh lệch gọi là “đóng thế”…”

Cách giải thích nói trên có sự mâu thuẫn giữa hai phần, khi phần trên nói rằng position là của một nhà đầu tư, nhưng ở phần dưới lại nói là khi trên thị trường đang tồn tại một thế, thực sự không bao giờ tồn tại một thế trên thị trường, chỉ tồn tại vị thế khi có người mở nó ra, chưa kể cách giải thích về định nghĩa vị thế ở đây cũng khó hiểu.

2.3. Vị thế Long/Short trong phái sinh

Không giống như các tài sản cơ sở, trong phái sinh vị thế Long và Short cũng tồn tại nhưng được giải thích theo một cách tiếp cận khác, và lý do của cách tiếp cận này là vì bản chất của các tài sản phái sinh luôn là các hợp đồng giữa hai bên.

Một tài sản phái sinh là một hợp đồng trong đó hai bên, bên Long (Long party) và bên Short (Short party) thỏa thuận với nhau về cơ chế mua và bán tài sản cơ sở. Trong phái sinh, thông thường có hai nhóm tài sản phái sinh chính, đó là các hợp đồng kỳ hạn (Forward contracts) và các hợp đồng quyền chọn (Option contracts), hai loại phái sinh này có tính chất và đặc điểm khác nhau, nhưng cũng vì thế nên phần nào tạo ra sự khác biệt giữa Long và Short trong phái sinh với trong tài sản cơ sở.

Hợp đồng kỳ hạn quy định như sau: Bên Long có nghĩa vụ và quyền lợi mua tài sản cơ sở vào một ngày nhất định trong tương lai với một mức giá đã quy định từ trước, trong khi đó, bên Short có nghĩa vụ và quyền lợi bán tài sản cơ sở đó vào một ngày đã quy định với mức giá đã quy định từ trước. Và như vậy, nếu nhìn vào hợp đồng kỳ hạn, hoàn toàn có thể gọi bên Long là bên Mua còn bên Short là bên Bán, nhưng vấn đề không đơn giản như vậy vì phái sinh còn nhóm thứ hai là các hợp đồng quyền chọn, và cách hiểu này sẽ gây bối rối khi áp dụng vào quyền chọn.

Hợp đồng quyền chọn quy định như sau: Bên Long có quyền và không có nghĩa vụ thực hiện việc mua hoặc bán một tài sản cơ sở tại mức giá đã ấn định trước vào một thời gian đã ấn định trước, còn bên Short có quyền thu phí của hợp đồng quyền chọn và có nghĩa vụ tuân thủ sự lựa chọn của bên Long. Điểm đặc biệt của hợp đồng quyền chọn là nó cho phép bên Long có quyền mua hoặc bán tài sản cơ sở, và điều này phụ thuộc vào việc hợp đồng quyền chọn đó là quyền chọn mua(Call option) hay quyền chọn bán(Put option). Sự kết hợp này có thể tạo ra tới 4 vị thế trong quyền chọn, đó là Long Call, Long Put, Short Call và Short Put. Và nếu như lúc này, chúng ta chỉ đơn giản gọi Long là vị thế Mua và Short là vị thế Bán như với hợp đồng kỳ hạn thì sẽ gây ra sự phức tạp, chẳng hạn như trong trường hợp Long Put. Khi một nhà đầu tư đang giữ vị thế Long Put, anh ta là người mua trong hợp đồng nhưng lại có quyền bán tài sản cơ sở, do vậy nếu dùng Long Put là người mua thì đúng với quyền chọn nhưng sai với tài sản cơ sở và ngược lại. Chính điều này dẫn tới sự khó khăn trong cách dịch thuật ngữ Long và Short trong phái sinh từ tiếng Anh sang tiếng Việt.

3. Nguồn gốc và các cách giải thích đối với cặp thuật ngữ “Long” và “Short”

Trước khi bàn về cách dịch các thuật ngữ về vị thế, bài viết này đề cập tới một số cách giải thích về nguồn gốc của thuật ngữ Long và Short trong tiếng Anh, vì nó có thể phần nào giúp gợi ý một cách dịch hợp lý cho thuật ngữ sang tiếng Việt.

Không có một tài liệu chính thức nào được ghi chép cho biết lý do chính xác của việc gọi thuật ngữ là “Long” và “Short”, nhưng có một số tiếp cận về nguồn gốc của thuật ngữ như dưới đây:

– Thứ nhất, nguồn gốc của từ Long và Short có thể đã bắt nguồn từ giữa thế kỷ 19, theo 2 tài liệu dưới đây:

The Merchant’s Magazine, and Commercial Review, Vol. XXVI, Jan-Jun 1852: (Hình 1)

Trong tài liệu này, có nhắc tới cả thuật ngữ Selling short và Buying Long, tuy nhiên, lời giải thích không thật sự rõ ràng là hai vị thế này có nghĩa là gì.

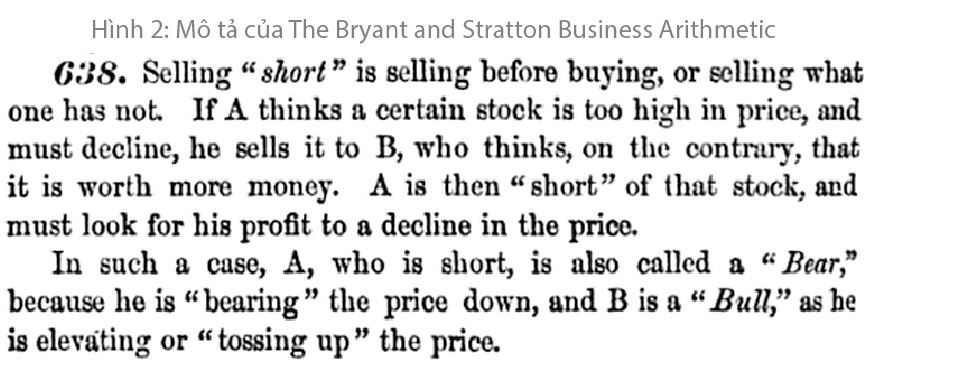

The Bryant and Stratton Business Arithmetic, 1872: (Hình 2)

Theo cách tiếp cận này, “Selling short” là việc bán những gì mình không có, và nếu như vậy thì người chọn vị thế Short đang bị Thiếu (Short) tài sản đó.

Cách giải thích này là cách tiếp cận tương đối phổ biến, bắt đầu bằng cách lý giải từ “Short” là đang bị thiếu hoặc vay nợ, và vị thế “Long” chỉ đơn giản là cách chọn từ ngược lại với từ Short.

– Cách giải thích thứ hai đến từ tập quán ghi nợ thời trung cổ ở châu Âu, vào thời kỳ này các khoản nợ được ghi nhớ giữa người cho vay và người đi vay bằng một công cụ gọi là “Tally stick”, tạm dịch là thanh gỗ ghi nợ. Mỗi khi có khoản vay nợ thanh gỗ này sẽ được bẻ ra làm hai phần, người cho vay giữ phần dài và người đi vay giữ phần ngắn của thanh gỗ. Do vậy, việc giữ phần ngắn (short) của thanh gỗ thể hiện vị thế thiếu nợ, còn việc giữ phần dài (long) của thanh gỗ thể hiện vị thế sở hữu. Cách tiếp cận này khá giống với một trong những định nghĩa về vị thế đã được nhắc tới ở đầu bài viết, đó là vị thế thể hiện việc một người đang thiếu nợ hoặc đang sở hữu một tài sản nào đó.

4. Thảo luận cách sử dụng thuật ngữ “Long” và “Short” trong tiếng Việt

Tổng hợp tất cả những luận điểm và thực tế phía trên, bài viết có những đề xuất như sau đối với cách sử dụng cặp thuật ngữ Long và Short:

– Thứ nhất, không nên dịch vị thế Long và Short thành “Mua” và “Bán”, vì nó không chính xác đối với các tài sản cơ sở và gây khó hiểu đối với tài sản phái sinh. Việc dịch Long và Short thành “Vị thế giá lên” và “Vị thế giá xuống” cũng không hợp lý vì trong phái sinh, Long Put thực ra là một vị thế hướng tới đầu cơ giá xuống, hoặc Short Call lại là một vị thế có lợi khi giá lên. Sử dụng cặp thuật ngữ “Trường vị” và “Đoản vị” không có gì sai nhưng nó vô nghĩa vì như thế là đang dịch từ ngoại ngữ thứ nhất là tiếng Anh sang một ngôn ngữ thứ hai là tiếng Hán Việt, mặc dù có thể tạo ra ấn tượng của sự phù hợp về mặt ngôn ngữ, nhưng không có ý nghĩa về tài chính.

– Thứ hai, không nên dùng chung cặp thuật ngữ này cho tài sản cơ sở và tài sản phái sinh, bản chất của tài sản cơ sở và tài sản phái sinh là khác nhau. Việc chọn một vị thế trong tài sản cơ sở luôn làm cho người đầu cơ phơi nhiễm rủi ro, nhưng việc chọn một vị thế trong phái sinh có thể làm cho người đầu cơ phơi nhiễm rủi ro nhưng cũng có thể làm giảm mức phơi nhiễm rủi ro cho người phòng vệ nếu anh ta sử dụng vị thế phái sinh để phòng vệ (hedge) các rủi ro có thể gặp phải.

Do đó, tác giả đề xuất hai cách sử dụng đối với cặp thuật ngữ này:

– Đối với tài sản cơ sở, nên sử dụng thuật ngữ đối với vị thế “Long” là “Nắm giữ” và vị thế “Short” là “Bán khống”, bản thân từ bán khống đã thể hiện bản chất của vị thế Short, còn với vị thế Long thì sau khi mua và nắm giữ tức là người đầu cơ vẫn đang có một vị thế mở. Cách dịch này đủ ngắn gọn, và cũng đủ thể hiện bản chất của vị thế. Bản thân từ “nắm giữ” cũng rất phù hợp với một chiến thuật đầu tư khá phổ biến trong tài chính, đó là chiến thuật “Buy and hold” – “Mua và nắm giữ”, chiến thuật này đòi hỏi phải “long” một danh mục đầu tư trong một khoảng thời gian trước khi bán nó đi.

– Đối với tài sản phái sinh, vì sự hiểu nhầm có thể gây ra nếu chỉ sử dụng từ “Vị thế Mua” và “Vị thế Bán” nên bài viết đề xuất sử dụng cặp thuật ngữ là “Vị thế Mua hợp đồng” và “Vị thế Bán hợp đồng”. Cách dịch này giúp người sử dụng luôn chắc chắn là mình hiểu đúng bản chất của vị thế, tránh hiểu nhầm và cũng đảm bảo đủ đơn giản, ngắn gọn. Trên thực tế, người mua hợp đồng kỳ hạn đồng thời cũng là người mua tài sản cơ sở, còn người mua hợp đồng quyền chọn bán, giống như trong phân tích ở phía trên, chỉ đơn giản là người mua hợp đồng quyền chọn, còn người đó có quyền bán tài sản cơ sở, việc dùng từ “Mua/Bán hợp đồng” giúp người sử dụng tránh lỗi sai khi áp dụng nó vào tài sản cơ sở.

5. Kết luận

Trên cơ sở tổng hợp bản chất, nguồn gốc và cách sử dụng của cặp thuật ngữ “Long position” và “Short position” trong tài chính, bài viết tập trung vào phân tích một số đặc điểm nổi bật của hai vị thế này, đồng thời phân tích những chi tiết khiến người sử dụng dễ rơi vào sai sót trong vận dụng thuật ngữ vào các bối cảnh cụ thể. Từ đó, bài viết đề xuất hai cách sử dụng cặp thuật ngữ trong từng bối cảnh cụ thể, đó là đối với các tài sản cơ sở và đối với các tài sản phái sinh. Tác giả bài viết hy vọng rằng những phân tích và đề xuất của bài viết này là một gợi ý hữu ích cho những người đang học tập, nghiên cứu và sử dụng những thuật ngữ này trong thực tế, giúp tránh được những hiểu sai đáng tiếc, cũng như giúp đưa ra một hướng giải quyết để không phải tiếp tục dùng cụm từ “Vị thế Long” và “Vị thế Short” nữa.

TÀI LIỆU THAM KHẢO:

1. Bài toán lớp 3 ‘tính tiền lãi bán bò’ gây tranh cãi, truy cập ngày 17/7/2019 tại https://www.tienphong.vn/giao-duc/bai-toan-lop-3-tinh-tien-lai-ban-bo-gay-tranh-cai-790193.tpo

2. F.S. Mishkin và S.G. Eakins (2012), Financial Markets and Institutions, Prentice Hall.

3. Góc nhìn phái sinh, kỳ vọng vào vị thế Long:, truy cập ngày 17/7/2019 tại https://vietstock.vn/2017/11/vn30-futures-0112-than-trong-khi-thuc-hien-vi-the-long-1636-570345.htm

4. Jeff Madura (2006), Financial markets and Institutions, Thomson/South-Western.

5. Nghiệp vụ tài chính phái sinh và thực trạng sử dụng tại Việt Nam, truy cập ngày 17/7/2019 tại https://www.sbv.gov.vn/webcenter/portal/vi/menu/fm/ddnhnn/nctd/nctd_chitiet?leftWidth=20%25&showFooter=false&showHeader=false&dDocName=CNTHWEBAP01162524855&rightWidth=0%25¢erWidth=80%25&_afrLoop=17973859947122095#%40%3F_afrLoop%3D17973859947122095%26centerWidth%3D80%2525%26dDocName%3DCNTHWEBAP01162524855%26leftWidth%3D20%2525%26rightWidth%3D0%2525%26showFooter%3Dfalse%26showHeader%3Dfalse%26_adf.ctrl-state%3D2fw3vv5zk_9

6. Position và long position là gì? Truy cập ngày 17/7/2019 tại http://www.thesaigontimes.vn/129181/Position-va-long-position-la-gi.html

7. Position, Long position, Short position/ Thế giá lên, thế giá xuống, truy cập ngày 17/7/2019 tại https://www.saga.vn/thuat-ngu/position-long-position-short-position-the-gia-len-the-gia-xuong~3756

TS. Phan Trần Trung Dũng